米国株を始めているけど他の人はどんなポートフォリオを組んでいるか気になる。選定方法も知りたい。。

このような疑問にお答えして米国株の選定ポイント&ポートフォリオ公開します!!

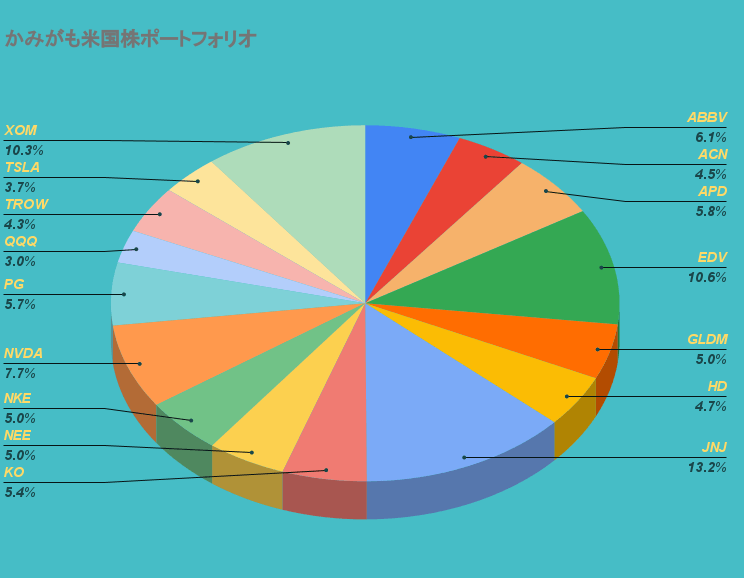

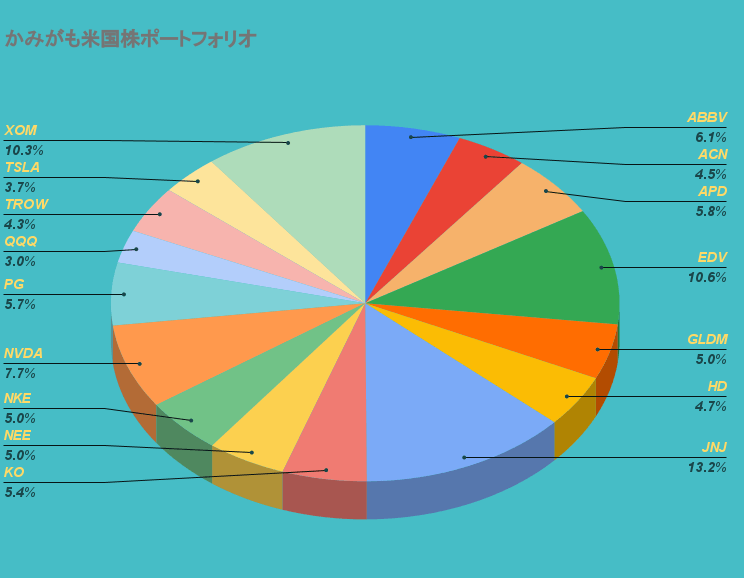

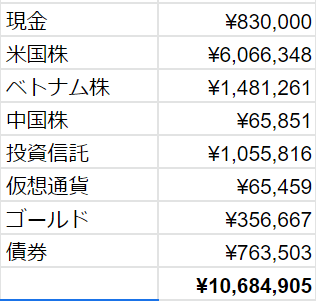

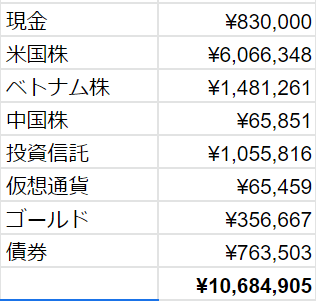

米国株 ポートフォリオ 公開【12月度】

画像は拡大できます↓↓↓

12月売買は11月に引き続きなし。ポートフォリオの中で一番期待しているTSLAが12月だけで-42.11%も暴落しました😱

中国の上海工場の減産発表を受けて株価がさらに下落。テスラホルダーに試練を与えています。

あらためて投資の怖さと自分の未熟さを実感。いずれは戻るだろうと思うので塩漬けを決めました。テスラの将来性はまだまだ期待しています。

僕の投資スタイルは米国の連続増配株をメインにポートフォリオを組んでいます。

連続増配株のメリットは以下2つと考えられます。

- 暴落に強いポートフォリオができる

- 長期保有を続ければ、インデックスのリターンを超えられる

2年間勉強して「これだ!」と確信した答えがアメリカの連続増配株投資でした😉

なぜ連続増配投資なのか?それはインデックス投資をアウトパフォームできる方法だと思ったからです。

連続増配株の詳しい解説は下記の記事を確認してください🙆♂️

アセットアロケーション(資産配分)の目標

今後は下記の比率を目指して投資を続けていこうと思います。

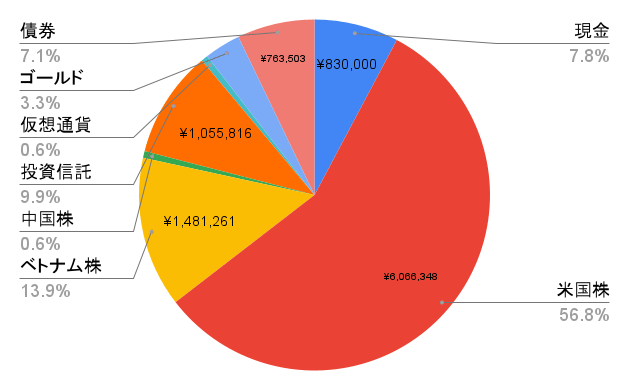

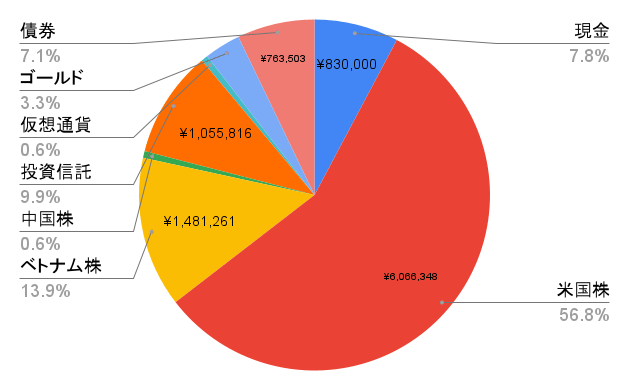

米国株だけの資産クラスだけでは分散が効いておらず、リスクが高いポートフォリオになってしまいます。

株式が暴落しても価格が上昇する資産(アセット)を保有していれば個人ポートフォリオの安定につながります。

たとえばアメリカの長期国債価格は株価が大きく下落した時は上がる傾向にあります。

特に、長期債券と金、は米国株の価格と逆に動くことがあります。

米国株が下がった時に、この3つの資産の価格が上がれば、全体のポートフォリオの下落を和らげる効果が期待できます!

各アセットの詳しい解説は下記記事に公開中です。

米国長期債券ETFについて知りたい方

米国株のゴールドETFについて知りたい方

米国連続増配株の選び方のポイント

連続増配株を買う時は3つのポイントをクリアしている企業を選んでいます🤔

- 売上、利益額が成長している企業

- 営業利益率10%以上を維持している企業

- 営業キャッシュフローを増やし続けている企業

上記3つの基準に注目した理由は以下のポイントです。

理由は以下の3つ

- 売上、利益を伸ばし続けている企業はEPS成長が見込めるので株価成長が期待できる。

- 優良企業の営業利益率の目安は10%以上とされています。競合にさらされにくい強いビジネスモデルを形成している企業はコスト競争にさらされず利益をかせげる。

- 営業キャッシュフローを増やし続けている企業は自社株買いや増配を継続できる余力が生まれる。

米国株参考になった本を紹介

上記のような基準で銘柄を選べるようになったのは、米国株本『バリュー投資家のための「米国株」』がとても参考になりました。25年以上連続増配銘柄の分散投資を学べるので米国株で長期投資を始めたい方におすすめの本ですのでご紹介します

長期で配当を増やしてくれる優良企業の選び方がこの本で分かりますよ!!

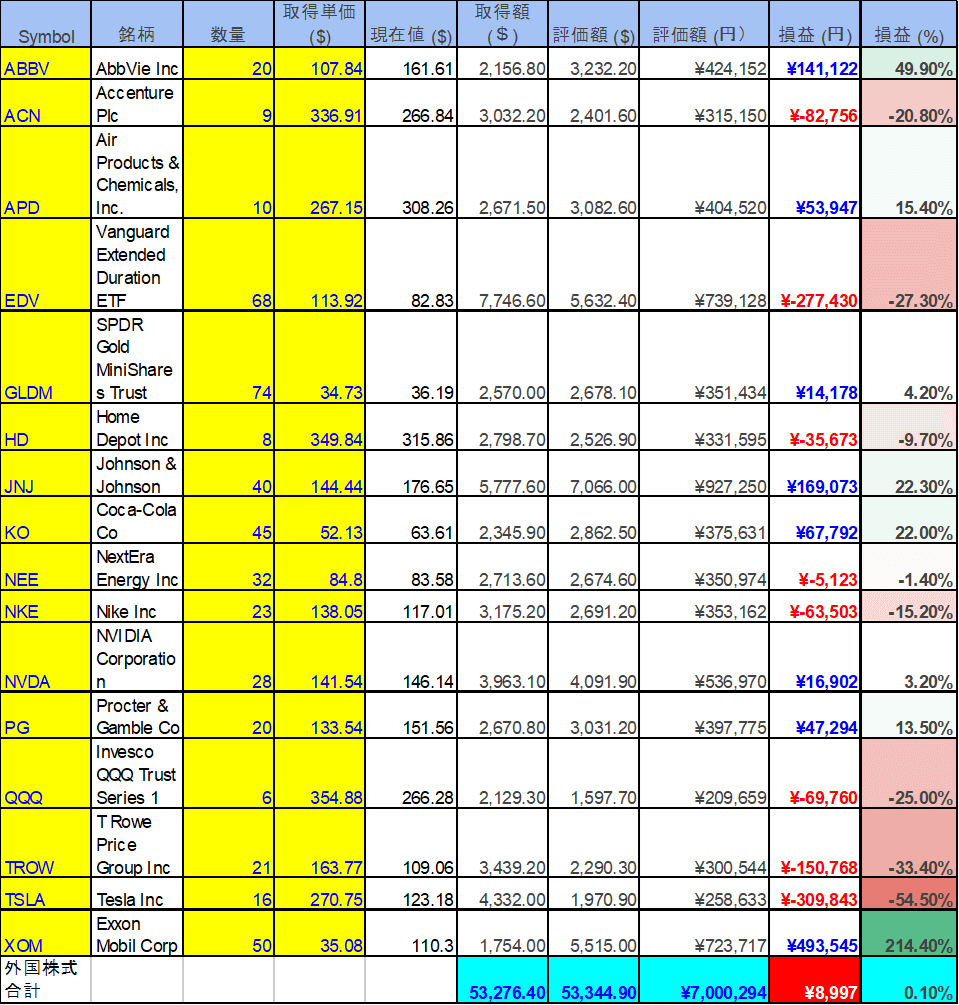

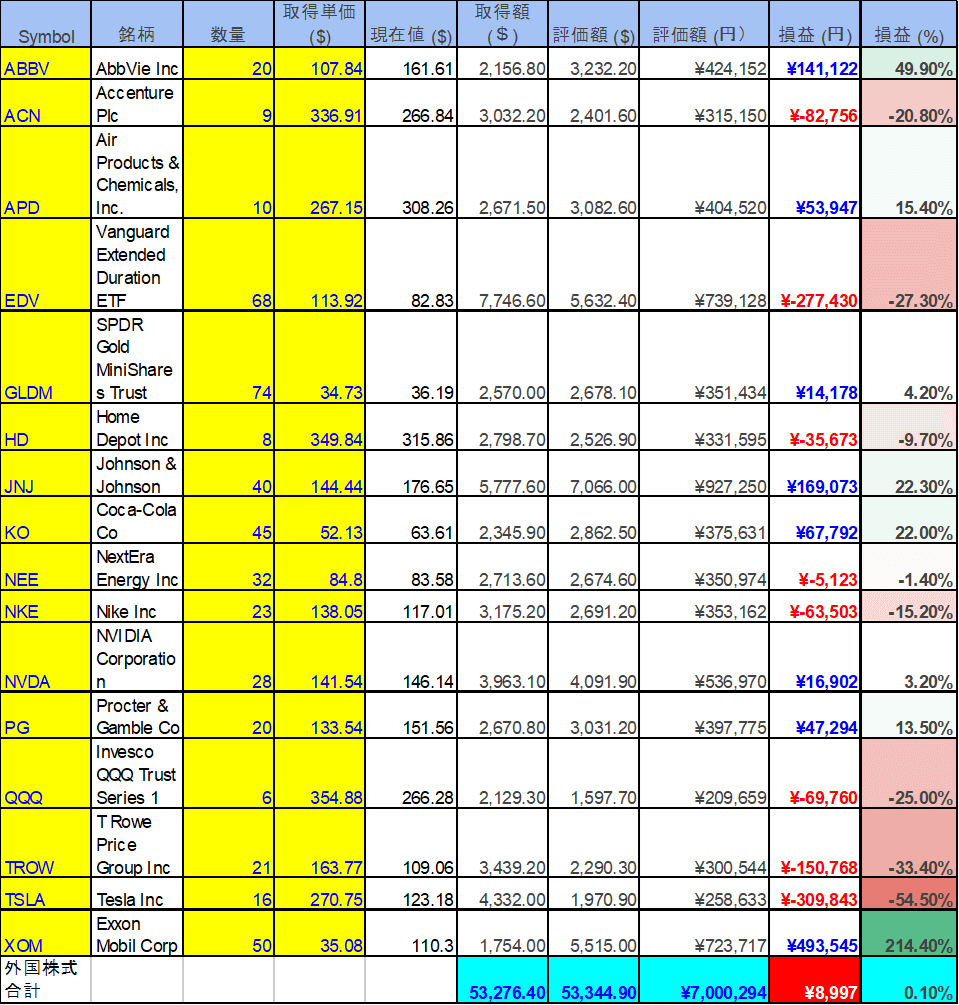

米国個別株の評価額

画像は拡大できます↓↓↓

TSLAの含み損が目立つ形に。TSLAが12月だけで-40%以上下落したため大ダメージを受けました😿

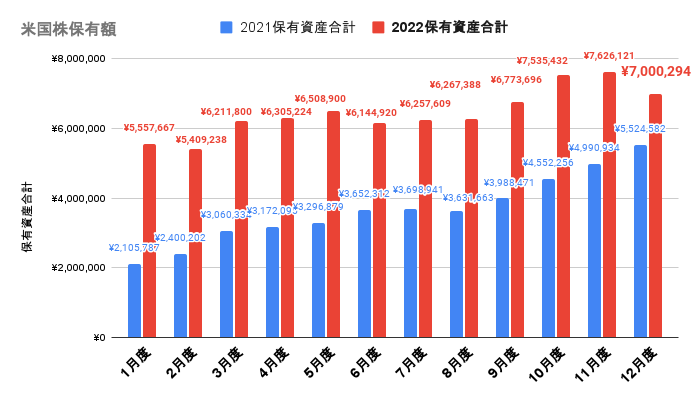

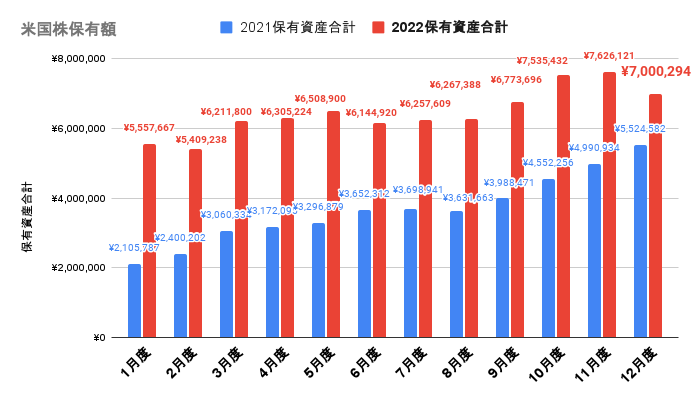

米国株保有額の月別推移

画像は拡大できます↓↓↓

12月は¥-625,827でした。

クリスマスラリーは来ないどころか、TSLAショックで資産は大きく目減りしました😢

総資産の割合

現金比率は8%を下回りました。2023年は2024年から始まる新NISAに備えて現金を多く増やしていこうと思います。

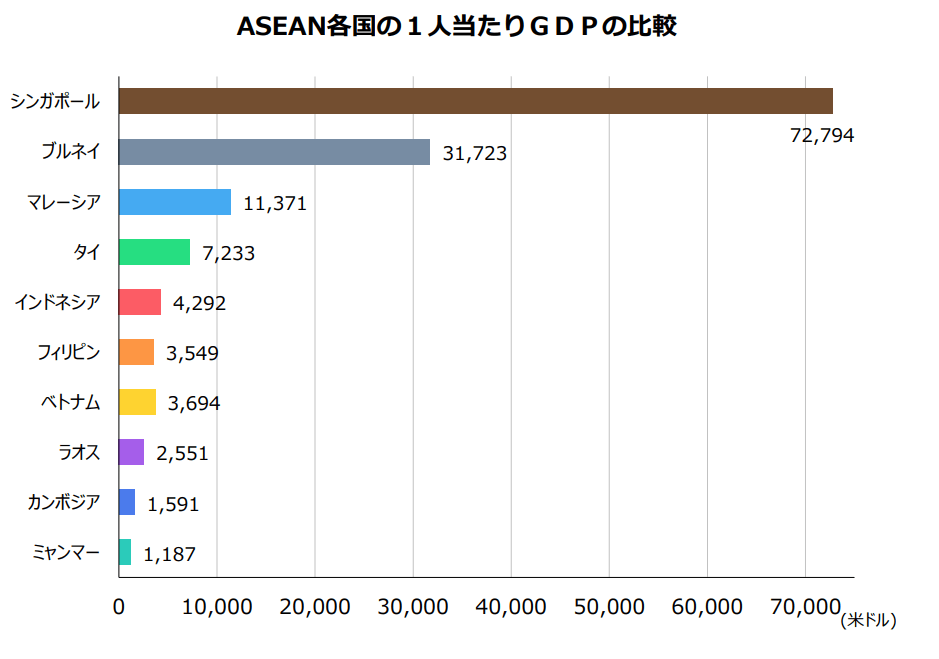

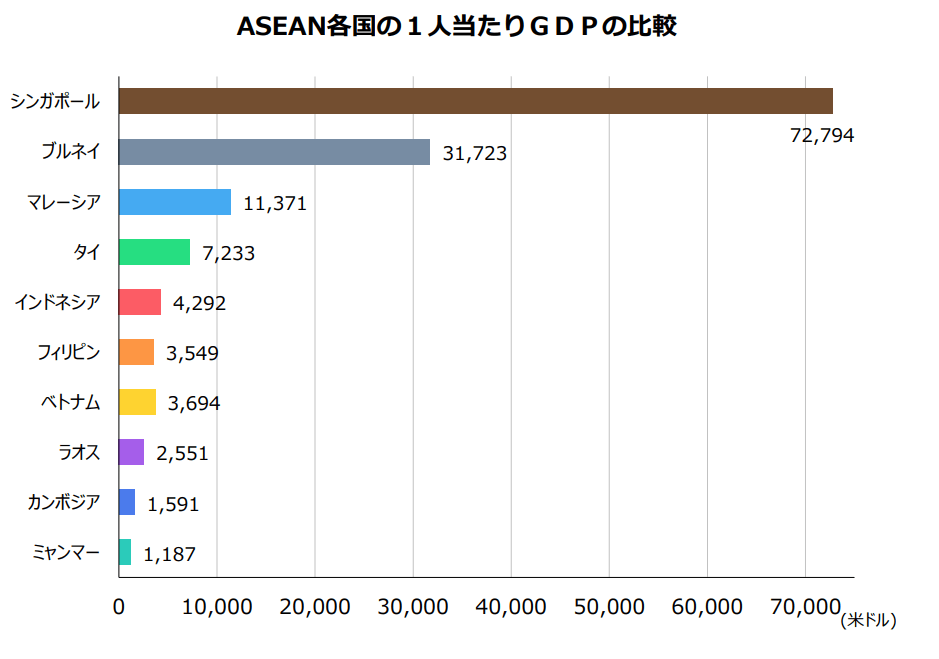

新興国株投資ブーム到来?

米国株のパフォーマンスがあまり良くないこともあり、新興国株に目を向ける方が増えてきました。

僕もその一人で特にベトナム株に注目しています。

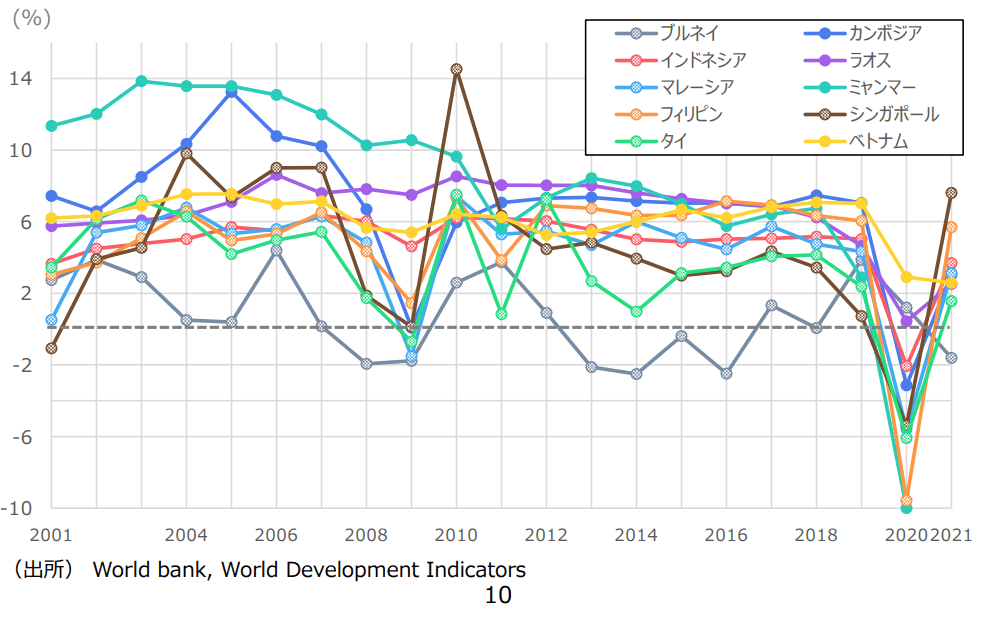

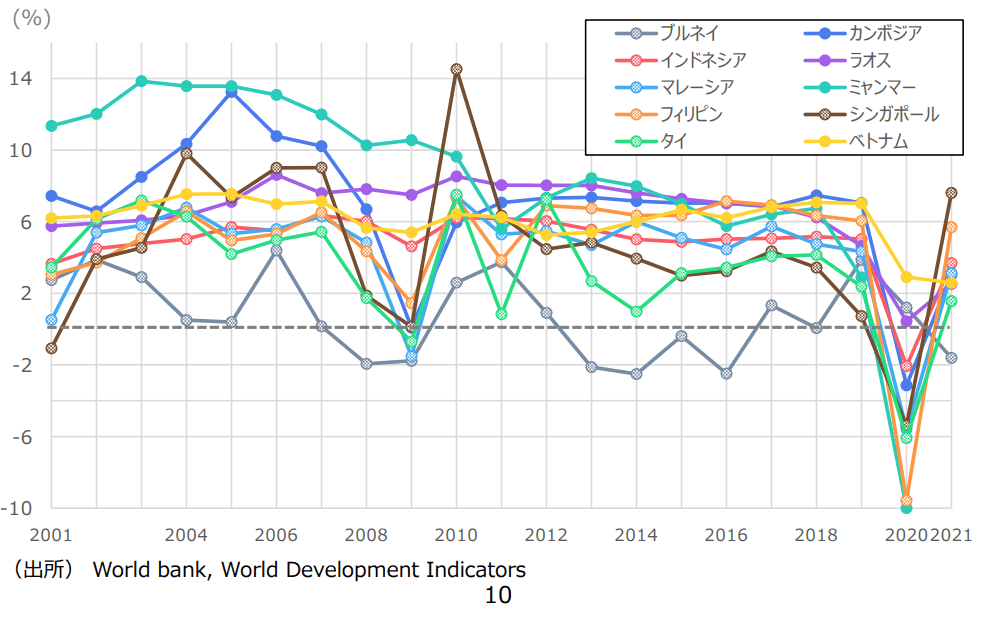

ベトナム株 経済見通しは期待大!!

ベトナム国内の国内総生産は2010年から一気に急上昇を見せており、2021年現在で1人あたりGDPは$3600を超えました。

1人当たりGDP(国内総生産)が3,000米ドルを超えると、(自動車の大衆化)が本格化する 水準で個人消費が爆発的に伸びると言われています。

ベトナム一人当たりGDPは個人消費の拡大が期待できる水準にあり、ASEAN諸国で経済発展の伸びしろが多い国だと考えています。

ベトナムのGDP成長率は平均5-6%と高い水準をキープしていますね

- 中国からの生産移転先として優位

- 人口増加が著しく労働人口増加が期待できる

- 外国税額が0%で資産効率が良い

上記のことが言えます。

中国拠点のリスクを避けてベトナムに工場を設ける企業が増加すると予想されます。そうなればベトナム経済はさらに発展が期待できますね!

外国税がかからないのもベトナム株の魅力!インドネシアは15%タイでは10%取られてしまいます…

資産効率の面でベトナム株は他の新興国株よりもメリットが大きいわけですね😊

ベトナム株保有資産

| 銘柄 | 保有数 | 評価額¥ | 評価損益¥ |

|---|---|---|---|

デジワールド (DGW) | 1,200 | 255,492円 | -74,508円 |

ペトロベトナム肥料 (DPM) | 1,300 | 314,909円 | -26,691円 |

サオタ食品 (FMC) | 1,500 | 272,142円 | -47,088円 |

SSI証券 (SSI) | 3,000 | 299,484円 | -24,516円 |

TPバンク (TPB) | 2,500 | 296,805円 | -35,695円 |

ベトナム株市場は、不動産の流動性危機やインフレによる企業業績悪化の懸念を受けて、足元では軟調です。

ベトナム上位30社の平均PERは約10倍でとても割安な水準にあります。この先も経済成長が期待できるのであれば、悲観せずに今は絶好の買いチャンスとポジティブに考えています。

ベトナム株の情報は本がおすすめ

ベトナム株は日本株や米国株と比べて情報が少ないことがデメリットの一つです。

どうやってベトナム株の情報を取集したらいいの?

ベトナム株の情報は本がおすすめですよ!

インターネットでも情報は少なからず取れますが体系的にまとめてあるのが本になります。

僕が実際にベトナム株の銘柄分析に役に立った本をご紹介したいと思います。

- ベトナム株のルール購入方法がかんたんに理解ができる

- 具体的なおすすめ銘柄を数多く紹介されている

- データが2010年で古め

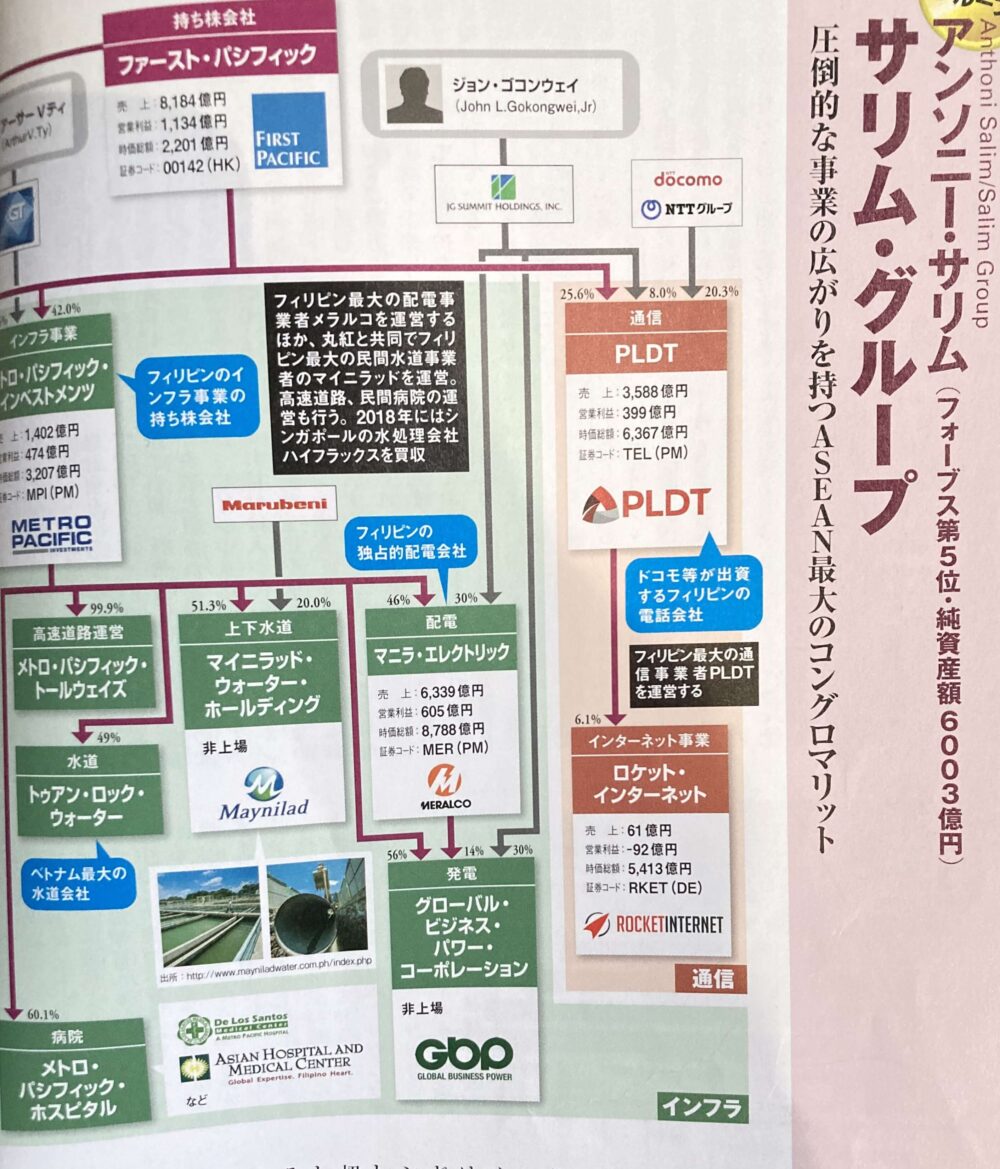

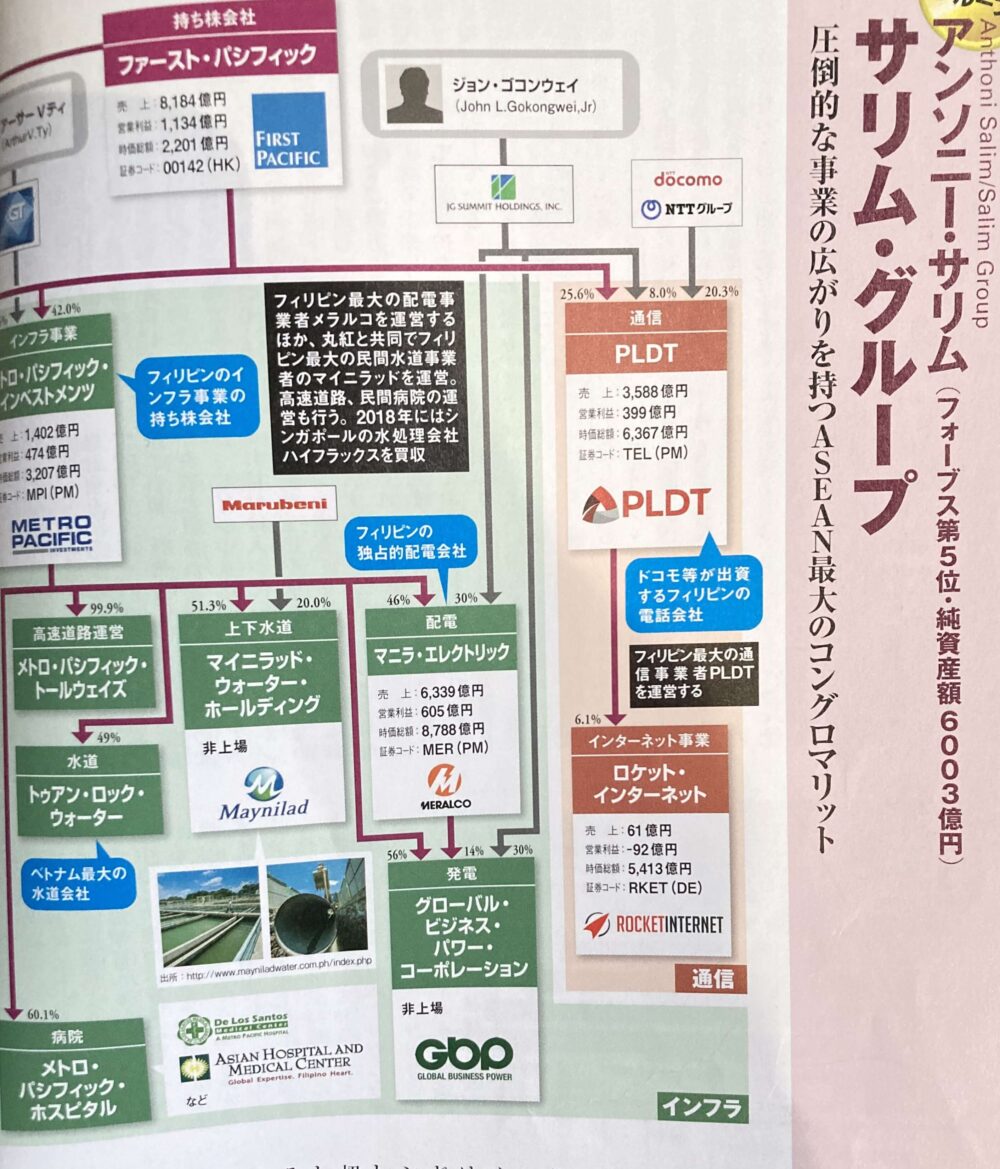

べトナム以外のアジア地域の情報収集方法

ベトナム以外のアジアの企業分析はこの本がオススメ

- ASEAN各国の有力企業の相関図のビジュアル化されて見やすい

- インドネシア、フィリピン、マレーシア、タイ、ベトナム、シンガポールの有力企業がわかる

- データが2017年版で少し古い

まだまだベトナム株は認知度が低いため書籍が少し古いですが、アジアの企業を知る上では参考になります。

読書が苦手な方はオーディブル(Audible)がおすすめ。

仕事や家事などで、なかなか読書の時間を取れない方はオーディブル(Audible)がおすすめです。

Amazonの提供するオーディオブックサービスで本の内容をプロのナレーターらが朗読してくれるため、料理や掃除など作業しながら「耳で聞く読書」を楽しむことができます。

月額1,500円で利用できるサブスクサービスですが最初の30日間は無料で利用することができます。

しかも無料期間以内に解約すれば料金はかかりません。試してみて自分に合わなかったら簡単に解約ができますので、安心して是非活用してみてください。

Audibleで作業しながら、効率的に投資の知識をどんどん吸収できるので僕も愛用しています👍

コメント