こんにちはかみがも(@kamigamo_trade)です。

株価が暴落した時に備えて債券にも興味があるけど何を選べば良いかわからない。

こんなお悩みの方に向けて、【EDV】バンガード超長期米国債ETFは分配金ももらえて、暴落時のカウンターパンチを狙えるおすすめな銘柄ですのでブログで開設しますね!

- 株価暴落時のリスクヘッジ(回避)になる

- 投資適格債券ETFの中でも高利回り

- 長期米国債券ETFの中でパフォーマンスが高い

結論、上記の事が言えるためこれから内容深堀していきます。

安全資産について幅広く知りたい方は下記記事にまとめてありますのでこちらも参考にしてみてください。

【EDV】バンガード超長期米国債ETF 基本情報

EDVの基本情報について見ていきましょう。

EDV株価チャート推移

| ティッカー | EDV |

| 運営会社 | バンガード社 |

| 設定日 | 2007年12月10日 |

| 純資産 (2022.04.10) | 2.988(十億USD) |

| 投資対象 | 20-30年ストリップス債 |

| デュレーション | 24.6年 |

| 経費率 | 0.06% |

| 平均利回り | 3.93% |

ストリップス債とは

元本部分と利息分を切り離して、それぞれの部分が割引債として販売されている債券を指します。

年2回の決まった利息を貰わない代わりに額面よりも低い価格で購入することができます。

EDVのように満期までの期間が長ければ長いほど価格が安くなり、利回りが増えます。

デュレーションとは

- 債券の平均回収期間

- 金利変動に対する債券価格の変動幅の大きさ

上記を指しており、デュレーションの年数が長いほど金利変動の際、値動きが敏感になります。

【EDV】暴落時パフォーマンス

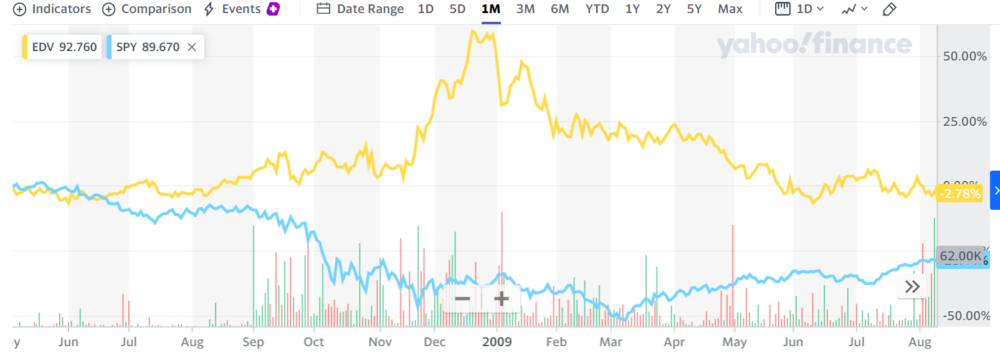

EDVリーマンショック時

リーマンショック時株価変動率

- EDV +54.27%

- SPY(SP500ETF) -33.22%

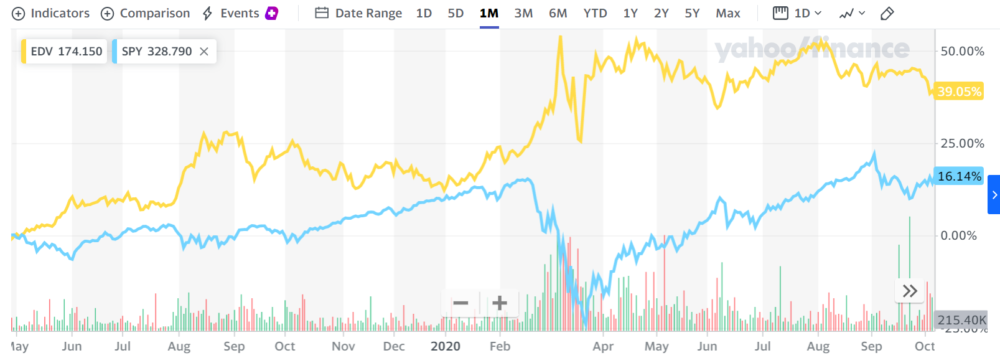

EDVコロナショック時

コロナショック時株価変動率

- EDV +35.37%

- SPY(SP500ETF) -24.55%

S&P500との値動き比較です。

EDVは二つの暴落時にバツグンのパフォーマンスを見せています。

EDVを保有すれば自分のポートフォリオの下落をマイルドにする働きが期待ができますね。

暴落時の各資産クラスの下落率が知りたい方は下記記事を確認ください。

債券ETFのEDV 利回りは3%超え

EDVは長期債券の分類に入りますので利回りが高くインカムゲインも期待できます。

2023年8月時点では、3.78%と高配当になっています。

米国債券 10 年利回りは先進国で一番高い

アメリカ長期国債利回りは先進国ではかなり高く、現在は4.2%付近。日本の30年長期国債は1.532%(23年8月時点)なのでアメリカ債券が安全で利回りも高く投資対象として選ばれやすいのです。

EDV 分配金の情報について

EDVの分配金について解説していきます。

EDV 分配金はいつ出るの?

EDV分配金の権利月は4月、10月、12月です。

ジャンク債はリスクが高い

債券の種類の中でジャンク債や新興国債券など利回りが高い銘柄もありますがリスクが高いです。

投資不適格債券に投資しますので例えば、途上国などの信用力の低い国の債権はデフォルトリスクが非常に大きいため債券が紙くずになる可能性があり、長期投資に向いていません。

EDVは最高格付けのAAAを投資対象としているため、より安全性が高く、インカムを手に入れることができます。

【EDV】VS【TLT】と比較

TLTは残存期間20年超の米国財務省証券で構成される指数に投資するETFです。

下記表でEDVとTLTの基本データを比較しています。

| EDV | TLT | |

| 運営会社 | バンガード社 | ブラックロック社 |

| 基準価格$ | 75.09 (2024.1.20) | 94.09 (2024.1.20) |

| 利回り | 3.93% | 3.90% |

| 経費率 | 0.06% | 0.15% |

TLTは利回り、経費率がEDVを下回っている

長期運用において経費率は重要になっていきます。

経費率が高いほど、複利効果を得られにくくなり大きくリターンを享受する事が難しくなるからです。

長期で保有しようと考えているなら、EDVの方が良いと言えるのではないでしょうか。

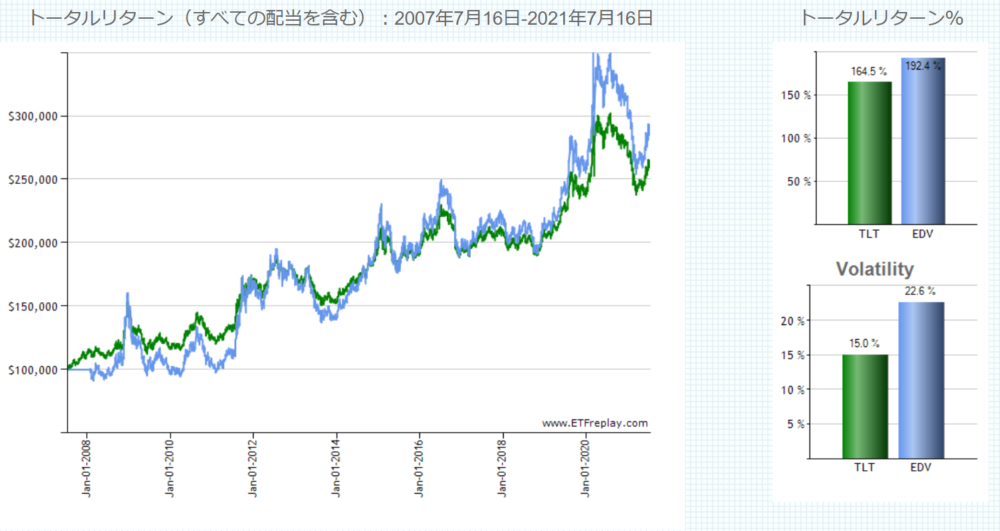

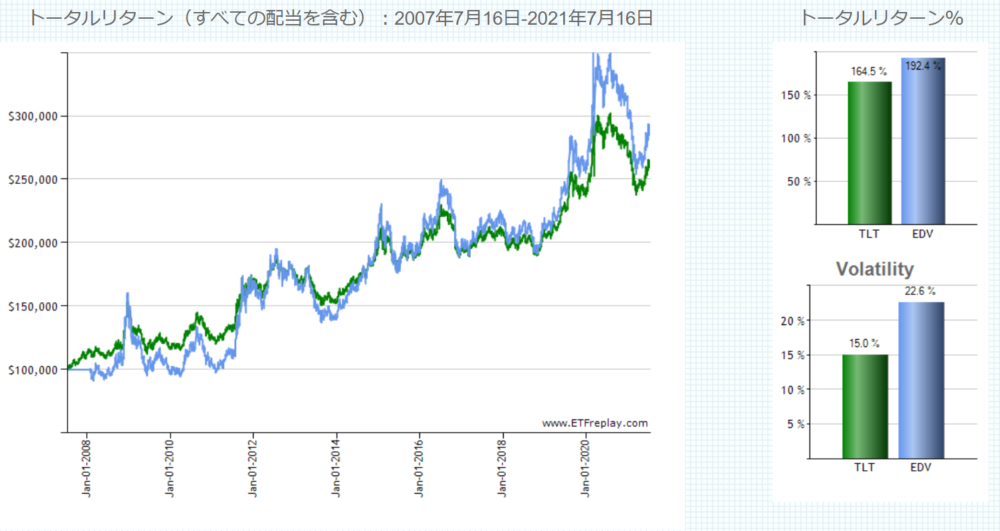

【EDV】【TLT】トータルパフォーマンス比較

ボラティリティ(株価の値動き)はEDVが高いです。

これはデュレーションの差、EDVは24.6年、TLTは19.3年とEDVの残存期間が長いため株価変動が大きくなります。

一方、トータルリターンはEDVが上回っています。値動きが大きい分、利回りが高いため長期に投資においてはリターンに差が出てくるのがこのグラフで分かりますね。

結論【EDV】バンガード・米国長期債券ETF保有がおすすめ【ブログ解説】

EDVを保有する最大の目的は暴落時のリスクヘッジの働きをさせるためです。

それだけではなく、EDVは高いインカムゲインとリターンが期待できる優良な安全資産と言えるのではないでしょうか?

最後に投資は自己責任でお願いします。

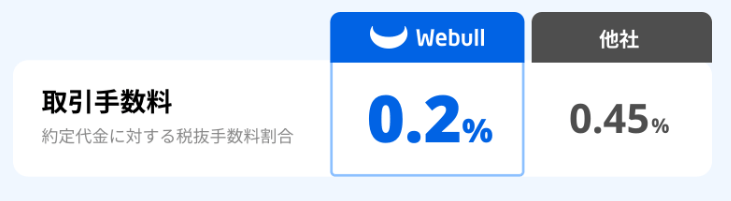

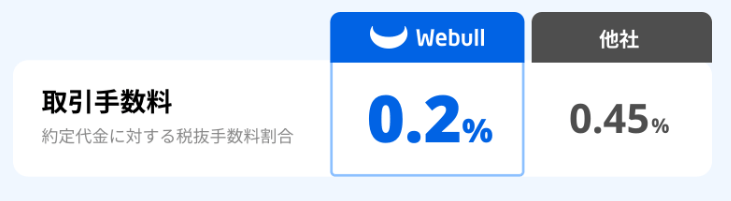

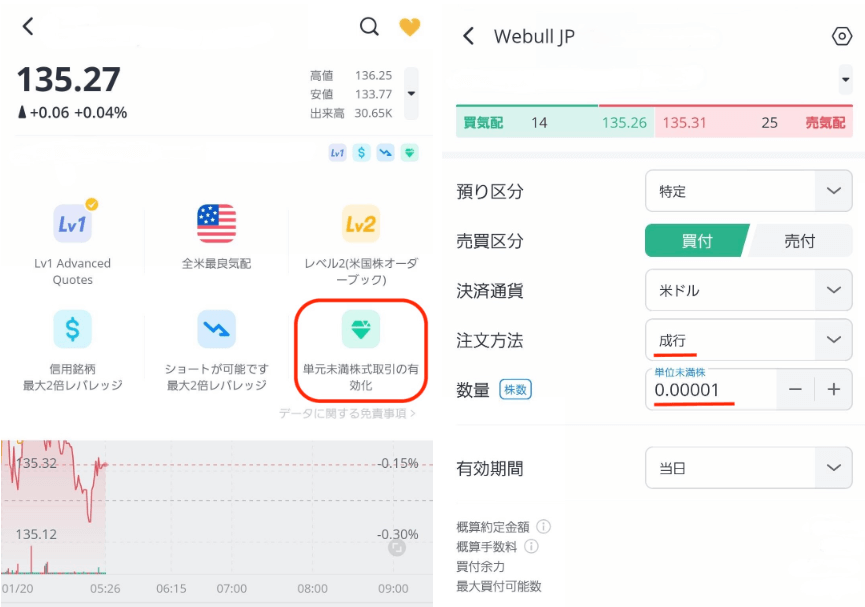

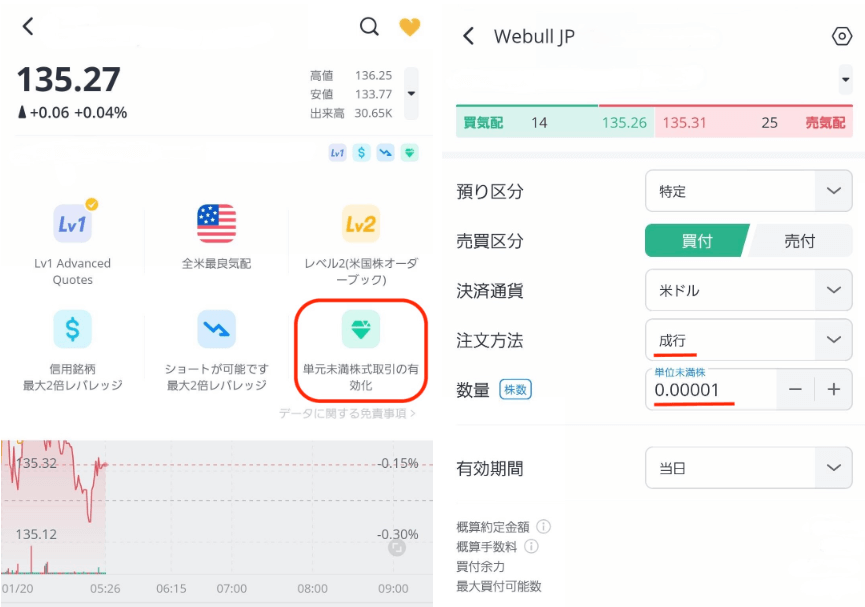

気軽に米国株投資ができるウィブル証券(Webull)

ウィブル証券は世界で4,000万ダンロード突破した人気の証券会社。

手数料も業界トップクラスの安さ

ウィブル証券は2023年4月に日本版のアプリをリリースした新しいサービスです。

ウィブル証券の特徴は以下の4つ。

- ①アプリの情報分析が充実

- ②時間外取引対応

- ③単元未満株対応

- ④リアルタイムで板情報が見れる。

①アプリの情報分析が充実

ウィブル証券の取引ツールはリアルタイムマーケットデータ、ニュースやアナリストによる分析ができます。

様々な投資に役立つ情報ツールが視覚的に使いやすく、銘柄分析が捗りますね。

②24時間注文可能。時間外取引対応

プレ、アフターマーケットの急な株価変動にも対応できるのはアプリならではのサービス。

③単元未満株対応

米国株の1株未満取引が可能。(小数点第5位まで、最低取引額5米ドル)

最低5ドル(約750円程度)から米国株が購入可能。(為替1ドル150円換算時)

これなら初心者でも気軽に始められます。

④リアルタイムで板情報が見れる。

他のネット証券にはないリアルタイムで株価の板情報が見れます。

タイミングを見て投資する人にとって嬉しい機能ですね。

\ 約5分で申込完了 /

「本ブログは(一定の基準/過去のデータ)に基づき試算を行っていますが将来の投資成果を示唆または保証するものではございません」

米国株投資の資産を公開中です✨

米国株の銘柄分析はこちら

コメント