こんにちはかみがもです。

米国株銘柄は『セクター』と呼ばれる11種類に分類されます。

今回はバンガード社セクター別のETFを用いて過去パフォーマンス、基本情報をまとめました。

・セクター別でのパフォーマンスが

知りたい

・セクター分散投資するメリットについて

知りたい

こういう方に向けて、解説していきたいと思います。

結論から言うと

- 過去5年間平均でパフォーマンスが良かったセクターは、情報セクターの【VHT】である。

- セクター分散投資するメリットは、どの経済局面に対してもポートフォリオを安定させることができる。

上記のことが言えますのでこれから深堀していきます。

\ 5分で申し込み完了 /

基本情報:米国株セクター別一覧

セクターとは企業を業種別で分類することであり、米国株は全11セクターに分かれています。

| セクター | 銘柄 | 景気サイクル |

| 生活必需品 | VDC | 不況 |

| ヘルスケア | VHT | 不況 |

| 公益事業 | VCR | 不況 |

| 情報技術 | VGT | 回復 |

| 資本財 | VIS | 好景気 |

| エネルギー | VDE | 後退 |

| 通信 | VOX | 不況 |

| 一般消費財 | VCR | 好景気 |

| 金融 | VFH | 回復 |

| 素材 | VAW | 好景気 |

| 不動産 | VNQ | 回復 |

セクター分散投資するメリットについて

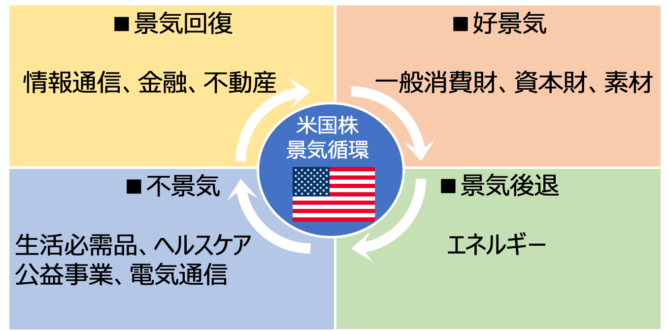

上記の図のとおり、経済というのは回復、好景気、後退、不況の4つのサイクルで景気循環を繰り返して成り立っています。

景気による株価の影響はセクター毎に異なっておりセクター分散することによって、どの景気局面でもポートフォリオを値動きを安定させる効果が期待できます。

結果、リスクに対して非常にバランスのとれたポートフォリオを完成させることができます。

分散投資に関しては以下の記事に詳しくまとめていますので合わせてご確認ください。

バンガード セクター別ETF リターン 比較一覧

| 1年 | 3年 | 5年 | 配当利回り | |

| 情報技術 (VGT) | 43.48% | 28.13% | 29.07% | 0.66% |

| ヘルスケア (VHT) | 23.55% | 16.94% | 14.71% | 1.04% |

| 一般消費財 (VCR) | 63.17% | 24.45% | 21.49% | 0.14% |

| 通信 (VOX) | 49.41% | 20.18% | 10.07% | 0.57% |

| 金融 (VFH) | 66.70% | 13.24% | 16.30% | 1.65% |

| 資本財 (VIS) | 59.04% | 14.71% | 15.53% | 1.02% |

| 生活必需品 (VDC) | 25.59% | 15.60% | 9.26% | 2.07% |

| 公益 (VPU) | 19.07% | 11.32% | 8.87% | 2.64% |

| 素材 (VAW) | 63.50% | 15.22% | 15.27% | 1.19% |

| エネルギー (VDE) | 48.11% | -8.05% | -1.53% | 3.55% |

| 不動産 (VNQ) | 34.02% | 12.48% | 7.94% | 2.00% |

5年間の平均リターンは情報技術セクターが一番パフォーマンスが良かったです。

近年のハイテクブームにより、大きなリターンを上げることができました。

2021年以降は長期金利の上昇に伴い、金利に強い金融セクターが大きくアウトパフォームを続けています。

米国ETF各セクター銘柄の特徴

◇バンガード・米国情報技術セクターETF(VGT)

コンピュータ、ソフトウェア、半導体銘柄を中心に集められたセクターです。

- 株価の値動き :大

- 景気影響 :大

- 高PERの銘柄が多く、無配当銘柄が多い。配当を出さない変わりに値上がり益を期待できる。

情報技術(VGT )上位3社銘柄

| 1位: アップル | 構成比率 20.26% |

| 2位:マイクロソフト | 構成比率 16.42% |

| 3位:エヌビディア | 構成比率 3.37% |

◇バンガード・米国通信セクターETF(VOX)

インターネット回線、電話回線、テレビ、広告メディア銘柄を中心に集められたセクターです。

- 株価の値動き :中

- 景気影響 :大

- 不況に強く、直近では一番値上がり益が高い。フェイスブックやGoogleなど時価総額が高い銘柄が名を連ねている。

通信(VOX) 上位 3社銘柄

| 1位: グーグル | 構成比率 28.14% |

| 2位:フェイスブック | 構成比率 16.66% |

| 3位:ウォルト・ディ ズニ- | 構成比率 6.56% |

◇バンガード・米国一般消費財セクターETF(VCR)

自動車、外食、百貨店やスーパーなどの小売り銘柄分を中心に集められたセクターです。

- 株価の値動き:中

- 景気影響:大

- 景気に敏感で株価に反映されやすい。アマゾンやナイキ、マクドナルドなど日本に馴染みのある企業が多い。

一般消費財(VCR) 上位 3社銘柄

| 1位: アマゾン | 構成比率 22.85% |

| 2位: テスラ | 構成比率 9.55% |

| 3位: ホームデポ | 構成比率 6.39% |

◇バンガード・米国ヘルスケアセクターETF(VHT)

医薬品、医療機器、バイオテクノロジーなどの銘柄を中心に集められたセクターです。

- 株価の値動き:中

- 景気影響:小

- 不況に強くディフェンシブ銘柄が多い。コロナワクチンを製造したファイザーやモデルナなどもこのセクターに分類される。

ヘルスケア(VHT) 上位 3社銘柄

| 1位: ジョンソンエンドジョンソン | 構成比率 7.63% |

| 2位: ユナイテッドヘルスグループ | 構成比率 6.74% |

| 3位: ファイザー | 構成比率 3.83% |

◇バンガード・米国金融セクターETF(VFH)

銀行、保険、証券会社などのの銘柄を中心に集められたセクターです。

- 株価の値動き:大

- 景気影響:大

- 景気に非常に影響されやすく金利上昇局面では株価の上昇が期待できる一方、不況時の下落率は他のセクターよりも大きくなる。

金融(VFH) 上位 3社銘柄

| 1位: JPモルガンチェース・アンド・カンパニー | 構成比率 9.51% |

| 2位: バークシャー・ハサウェイ | 構成比率 7.65% |

| 3位: バンク・オブ・アメリカ | 構成比率 6.40% |

◇バンガード・米国資本財セクターETF(VIS)

産業コングロマリット、輸送、防衛企業などの銘柄を中心に集められたセクターです。

- 株価の値動き:中

- 景気影響:大

- 景気に敏感で、資本財銘柄の株価の値動きが景気判断材料となる。航空会社のボーイング社や宇宙産業のロッキードマーチン社などがこのセクターに分類される。

資本財(VIS) 上位 3社銘柄

| 1位: ハネウェルインターナショナル | 構成比率 3.81% |

| 2位: ユニオン・パシフィック | 構成比率 3.65% |

| 3位: ユナイテッド・パーセル・サービス | 構成比率 3.55% |

◇バンガード・米国生活必需品セクターETF(VDC)

食品、飲料、日用品など普段の生活でかかせない商品を扱っている銘柄を中心に集められたセクターです。

- 株価の値動き:小

- 景気影響:小

- 不景気に強く、低PERで割安な銘柄が多い。連続増配銘柄もこのセクターに多く、投資しやすいセクター。

生活必需品(VDC) 上位 3社銘柄

| 1位: P&G | 構成比率 13.64% |

| 2位: コカ・コーラ | 構成比率 8.89% |

| 3位: ウォルマート | 構成比率 8.0% |

◇バンガード・米国公益セクターETF(VPU)

電気、ガス、水道などの社会インフラに関わる企業を中心に集められたセクターです。

- 株価の値動き:小

- 景気影響:小

- 事業内容が安定しているため景気に影響されにくく、配当が高い企業も多い。ただし設備投資額が大きくなるためフリーCFがマイナスになりがち。

公益(VPU) 上位 3社銘柄

| 1位: ネクステラ・エナジー | 構成比率 14.14% |

| 2位: デューク・エナジー | 構成比率 6.90% |

| 3位: サザン | 構成比率 6.51% |

◇バンガード・米国素材セクターETF(VAW)

工業製品などに使用される原料や化学薬品に関わる企業を中心に集められたセクターです。

- 株価の値動き:中

- 景気影響:大

- 業績が景気動向によって大きく変動する景気敏感セクター。2021年は原料高と比例して、パフォーマンスが高い。

素材(VAW)上位 3社銘柄

| 1位: リンデ | 構成比率 12.18% |

| 2位: シャーウィン・ウィリアムス | 構成比率 5.45% |

| 3位: エアプロダクツ・アンド・ケミカルズ | 構成比率 5.18% |

◇バンガード・米国エネルギー・セクターETF(VDE)

石油や天然ガスなど化石燃料に関わる企業を中心に集められたセクターです。

- 株価の値動き:中

- 景気影響:小

- 不況に強く、景気にあまり左右されない。ただし原油価格に左右されるため中東など政治問題で株価が大きく変動する。高配当銘柄が多い。

エネルギー(VDE)上位 3社銘柄

| 1位: エクソンモービル | 構成比率 22.22% |

| 2位: シェブロン | 構成比率 18.17% |

| 3位: コノコフィリップス | 構成比率 5.56% |

◇バンガード・米国不動産セクターETF(VNQ)

- 株価の値動き:小

- 景気影響:大

- 景気の影響を大きく受けるがインフレに強く、高配当銘柄が多い。ただし日本の証券会社の多くは個別銘柄の購入を制限されている。

不動産(VNQ)上位 3社銘柄

| 1位: Vanguard Real Estate II Inde | 構成比率 11.94% |

| 2位: アメリカン・タワー | 構成比率 7.05% |

| 3位: プロロジス | 構成比率 5.36% |

アメリカ株セクター別ETF まとめ

今回は米国株セクター別について比較してみました。

- 各セクターは景気の循環によって違った値動きをする。

- セクター分散させることによってポートフォリオを安定させることができる。

- 初心者はより分散効果のあるセクターETFに投資するのがおススメ。

最終的な投資判断は自己責任でお願いします。

最後に僕の米国株のポートフォリオも公開していますので良かったらどうぞ

コメント