米国株を始めているけど他の人はどんなポートフォリオを組んでいるか気になる。選定方法も知りたい。。

このような疑問にお答えして米国株の選定ポイント&ポートフォリオ公開します!!

記事の信頼性

- かみがも米国株ブログ運営(最高収益4万円/月)

- 金融資産:2000万円突破

- エックス(旧ツイッター) フォロワー数:6,000人突破

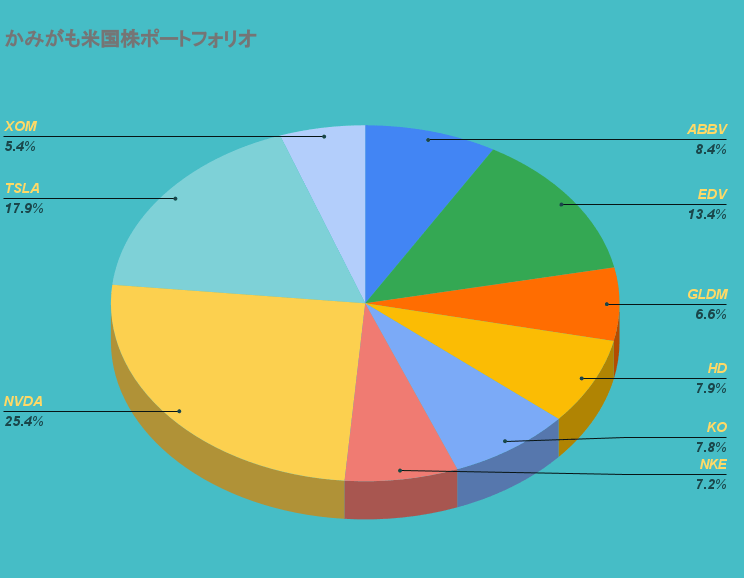

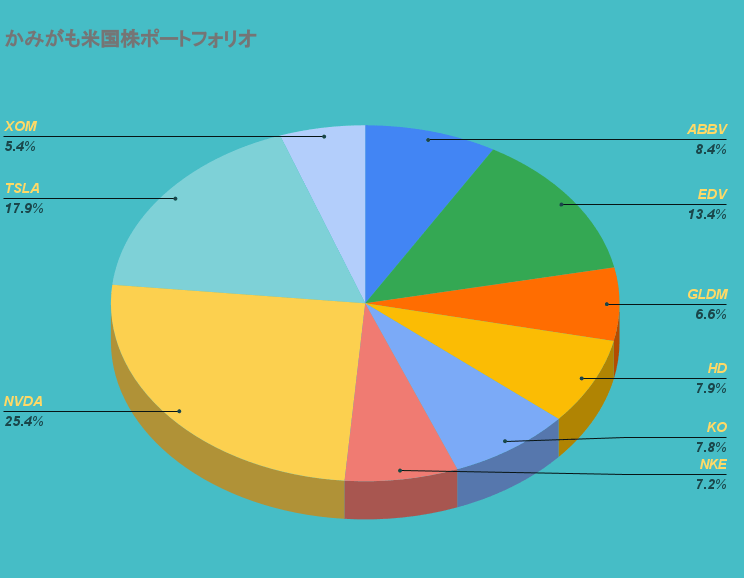

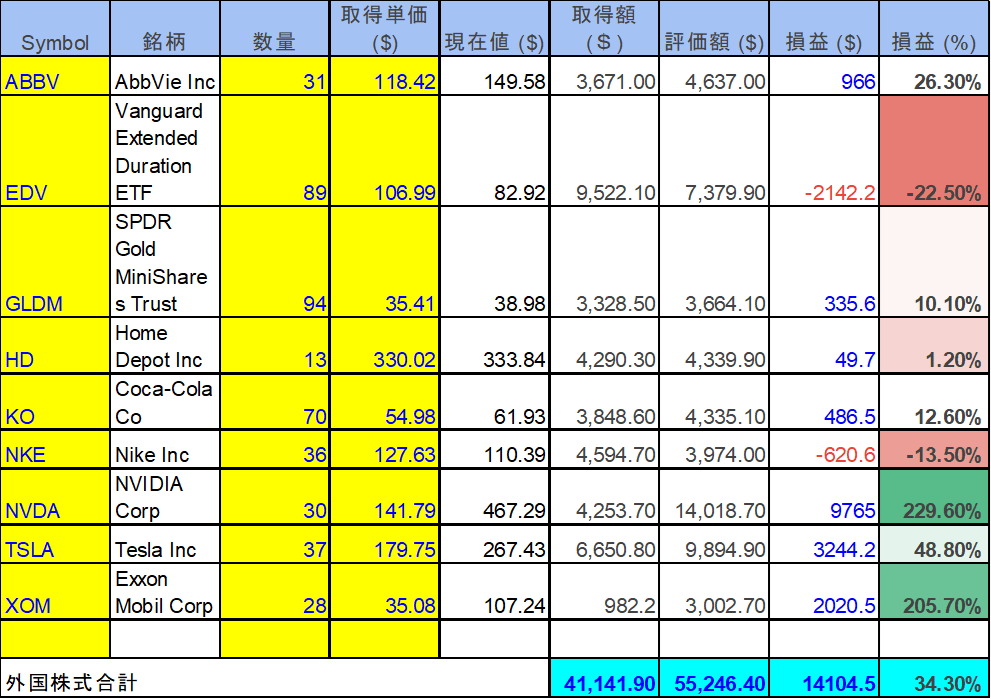

米国株 ポートフォリオ 公開【8月度】

画像は拡大できます↓↓↓

- 購入リスト EDV:KO

- 売却リスト APD:PG:ACN

6月に続いて、7月もリバランスを実施。ついに保有銘柄数は2ケタを切って9銘柄になりました。

銘柄数が減って各銘柄の分析に目を配ることができそうです。資産が1200万を超えたら1銘柄増やそうと検討しています。

銘柄を減らした理由は以下のように市場が過熱感がある。FRBの金利が5.5%に上がり株式の益回りが低くなったのでキャッシュを増やす決断をしました。

かみがもの投資スタイルについて

僕の投資スタイルは米国の連続増配株をメインにポートフォリオを組んでいます。

米国連続増配株のメリットは以下2つ。

- 暴落に強いポートフォリオができる

- 長期保有を続ければ、インデックスのリターンを超えられるかもしれない

3年間勉強して「これだ!」と確信した答えがアメリカの連続増配株投資でした😉

なぜ連続増配投資なのか?インデックス投資をアウトパフォームできる方法だと自信を持ったから。

連続増配株がインデックスに勝てる理由を知りたい方は下記リンクを参考にしてください。

米国株は30年以上増配銘柄が75以上存在します。一方日本は花王(33期連続)の1銘柄のみ。

数ある米国増配株の中から長期投資でおすすめの銘柄をピックアップしました。どんな銘柄か詳しく知りたい方は下記リンクにて。

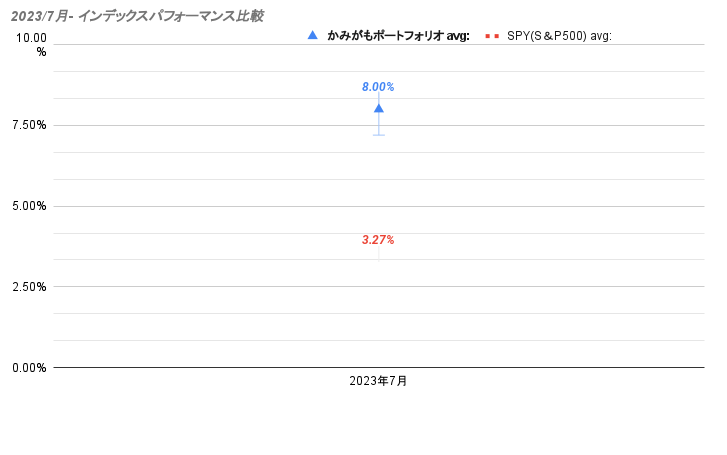

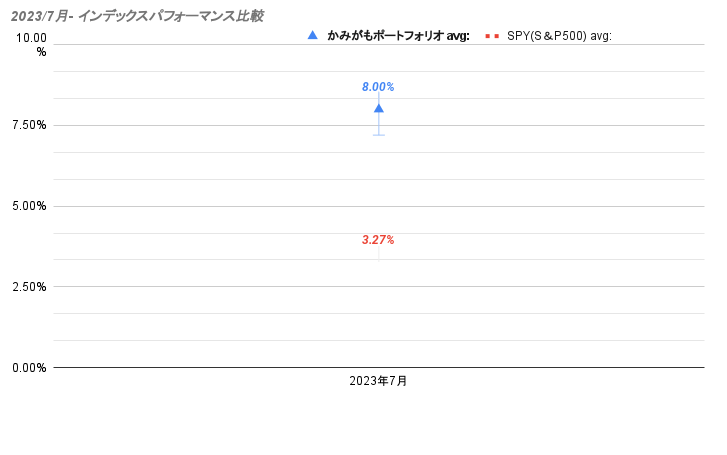

かみがもポートフォリオVSインデックスS&P500【NEW!】

市場平均と僕のポートフォリオリターン比較です。23年7月の月間リターンはかみがもPF:+8.00%市場平均(S&P500)+3.27%の結果に終わりました。今後も市場平均を上回れるかどうかウォッチしていきますね✨

アセットアロケーション(資産配分)の目標

今後は下記の比率を目指して投資を続けていきます。

米国株だけの資産クラスだけでは分散が効いておらず、リスクが高いポートフォリオになってしまいがち。

株式が暴落しても価格が上昇する資産(アセット)を保有していれば個人ポートフォリオの安定につながります。

たとえばアメリカの長期国債価格は株価が大きく下落した時は上がる傾向に!

特に、長期債券と金。米国株の価格と逆に動きやすい性質があります。

米国株が下がった時に、この2つの資産価格が上がれば、全体のポートフォリオの下落を和らげる効果が期待できます!

分散投資についての知識を深めたい方は下記リンクをチェック↓

分散投資におすすめ銘柄の一部を紹介しますね。

米国長期債券ETF【EDV】は下落耐性に強い

- 株式のように少額で簡単に購入ができる。

- 株式暴落時は逆にEDV価格が上昇する。

- 他の長期債券ETFより経費率が安く分配金も多い。

ゴールドETF【GLDM】は購入単価40$以下で買いやすい

- ETFであるため、現物を持つ必要が無く盗難リスクがない。

- 株式暴落時に安定的な値動きをする。

- 他のゴールドETFより経費率や購入単価が安い。

米国連続増配株の選び方のポイント

連続増配株を買う時は3つのポイントをクリアしている企業を選んでいます🤔

- 売上、利益額が成長している企業

- 営業利益率10%以上を維持している企業

- 営業キャッシュフローを増やし続けている企業

上記3つの基準に注目した理由は以下のポイント。

理由は以下の3つ

- 売上、利益を伸ばし続けている企業はEPS成長が見込めるので株価成長が期待できる。

- 優良企業の営業利益率の目安は10%以上とされています。競合にさらされにくい強いビジネスモデルを形成している企業はコスト競争にさらされず利益をかせげる。

- 営業キャッシュフローを増やし続けている企業は自社株買いや増配を継続できる余力が生まれる。

さらに連続増配株のメリットについて詳しく知りたい方は下記記事で解説しています。

米国株参考になった本を紹介

上記のような基準で銘柄を選べるようになったのは、米国株本『バリュー投資家のための「米国株」』がとても参考になりました。25年以上連続増配銘柄の分散投資を学べるので米国株で長期投資を始めたい方におすすめの本ですのでご紹介します

長期で配当を増やしてくれる優良企業の選び方がこの本で分かりますよ!!

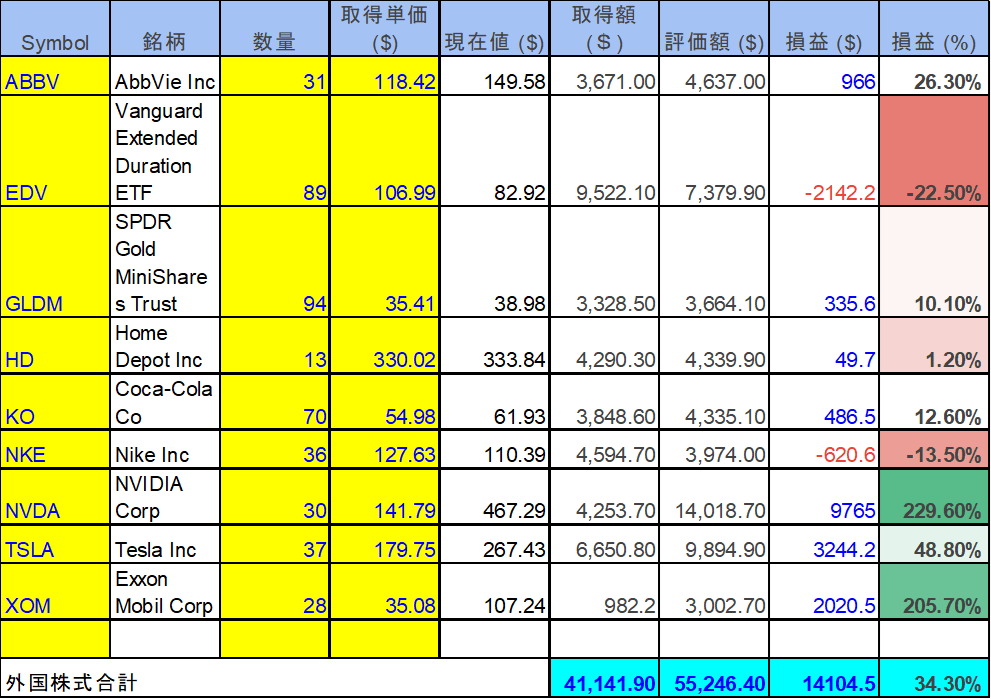

米国個別株の評価額

画像は拡大できます↓↓↓

ポートフォリオの外貨換算のリターンは過去最高の34.30%🚀昨年はマイナス時期もありましたが、資産を増やすことができました。たとえ大きな損を抱えても市場に居続けることが大切だと実感。

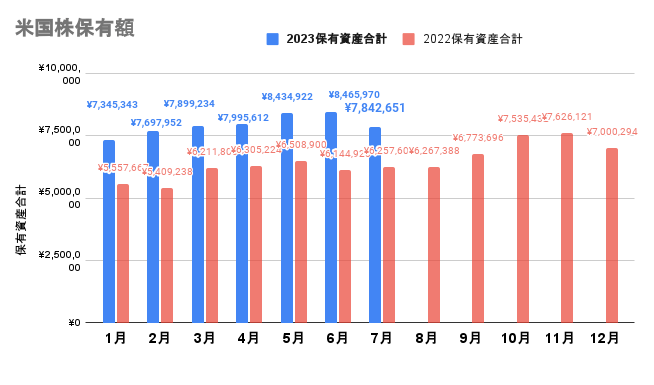

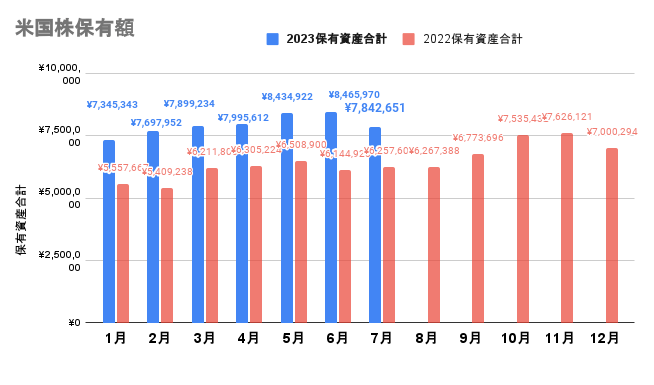

米国株保有額の月別推移

画像は拡大できます↓↓↓

個別銘柄の整理を行ったので保有額は減少。売却した現金はMMFで待機させています。次の下落タイミングで仕込み時を待ちたいと思います。

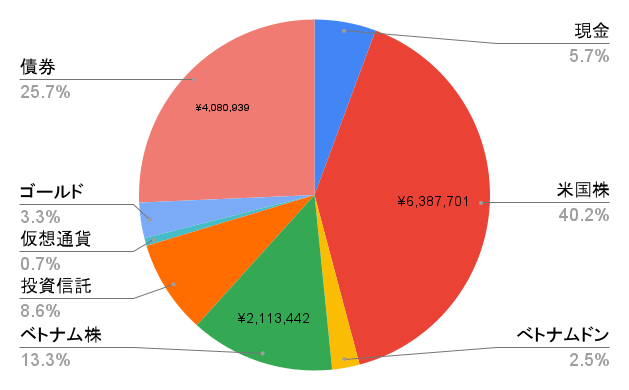

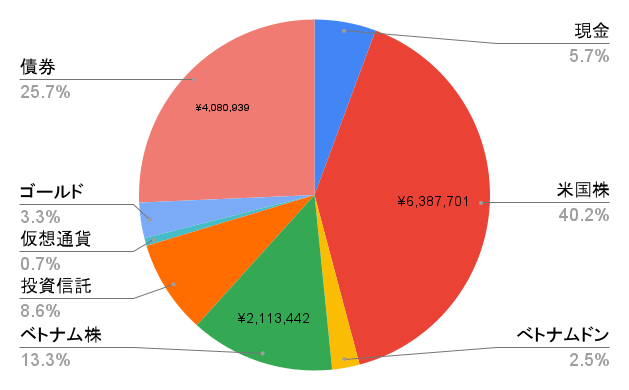

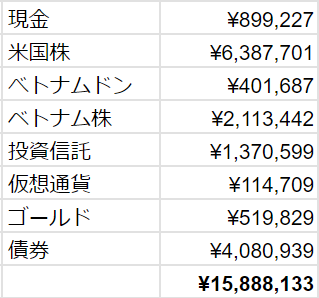

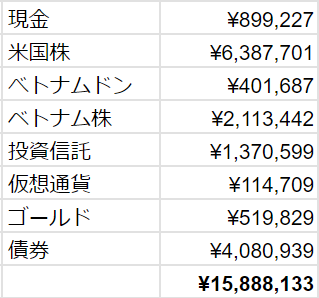

総資産の割合

現金と債券が合わせて30%を超えました。大きな下落に備えてアロケーションを大きく変更しました。

新興国株投資ブーム到来?

米国株のパフォーマンスがあまり良くないこともあり、新興国株に目を向ける方が増えてきました。

僕もその一人で特にベトナム株に注目しています。

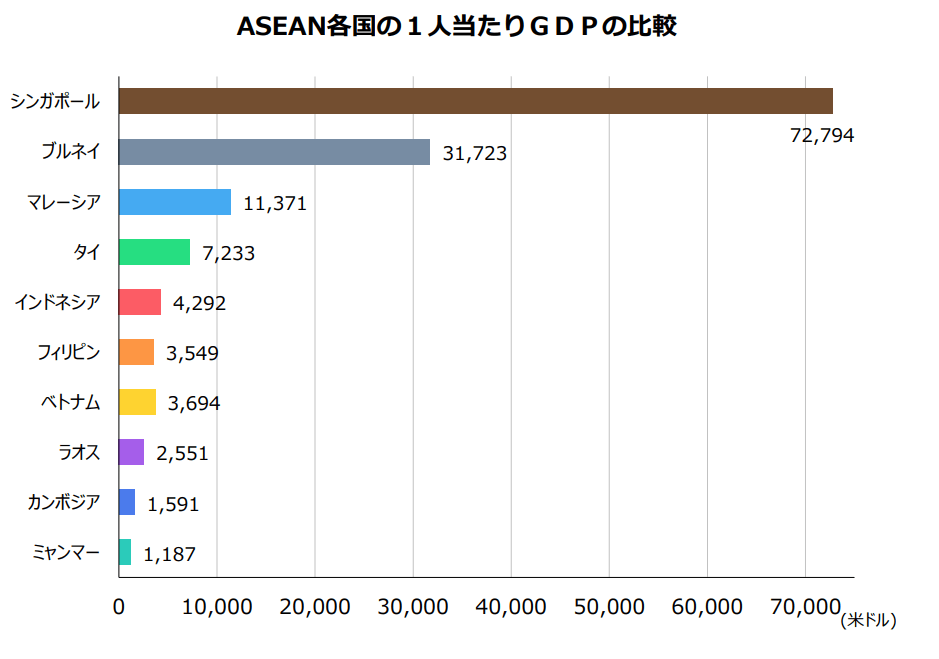

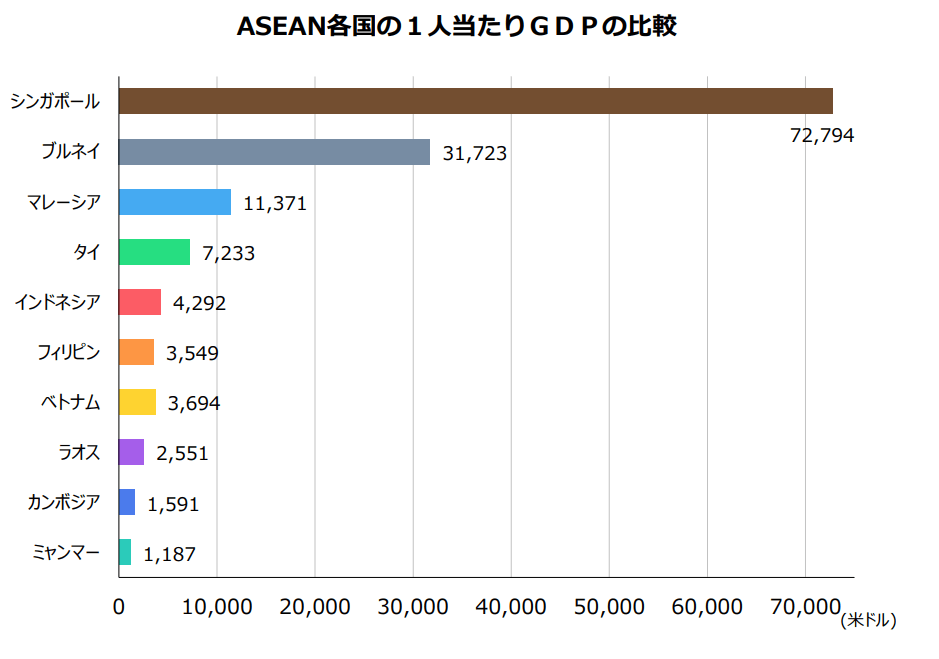

ベトナム株 経済見通しは期待大!!

ベトナム国内の国内総生産は2010年から一気に急上昇を見せており、2021年現在で1人あたりGDPは$3600を超えました。

1人当たりGDP(国内総生産)が3,000米ドルを超えると、(自動車の大衆化)が本格化する 水準で個人消費が爆発的に伸びると言われています。

ベトナム一人当たりGDPは個人消費の拡大が期待できる水準にあり、ASEAN諸国で経済発展の伸びしろが多い国だと考えています。

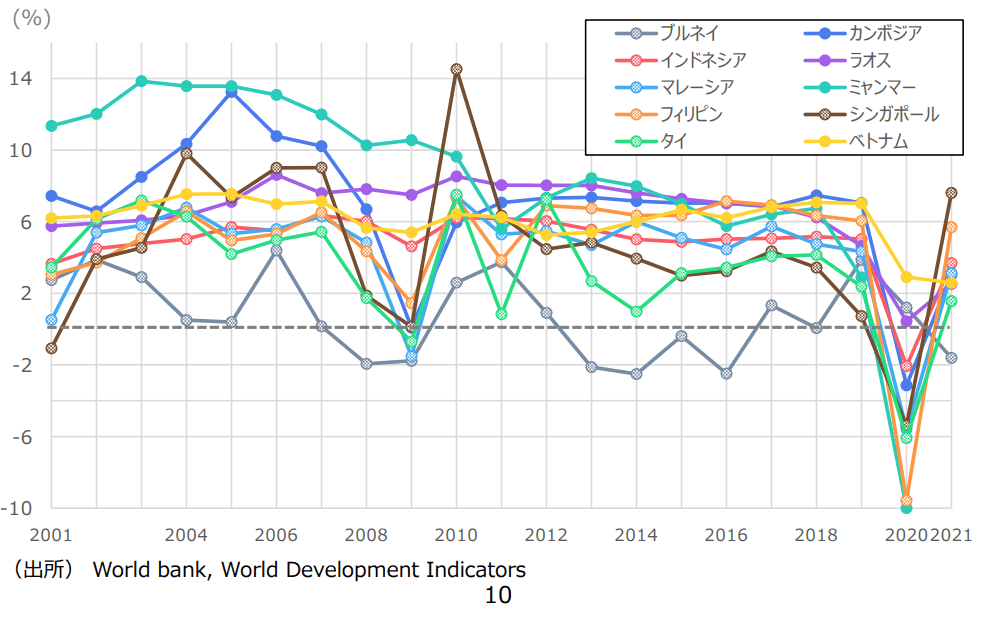

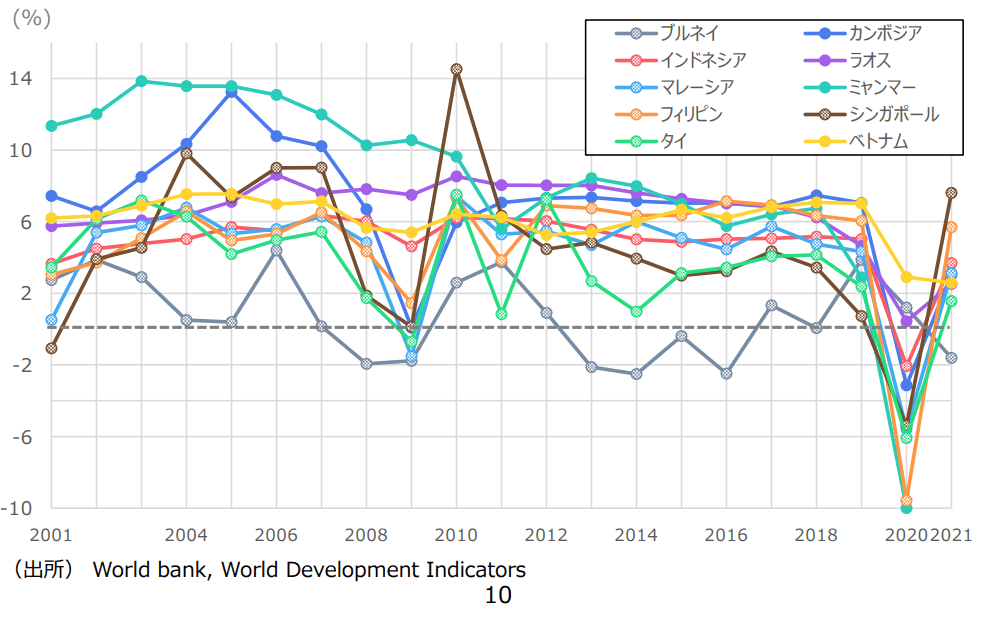

ベトナムのGDP成長率は平均5-6%と高い水準をキープしていますね

- 中国からの生産移転先として優位

- 人口増加が著しく労働人口増加が期待できる

- 外国税額が0%で資産効率が良い

上記のことが言えます。

中国拠点のリスクを避けてベトナムに工場を設ける企業が増加すると予想されます。そうなればベトナム経済はさらに発展が期待できますね!

外国税がかからないのもベトナム株の魅力!インドネシアは15%タイでは10%取られてしまいます…

資産効率の面でベトナム株は他の新興国株よりもメリットが大きいわけですね😊

ベトナム株保有資産

| 銘柄 | 保有数 | ¥取得額 | ¥評価額 | ¥評価損益 |

|---|---|---|---|---|

デジワールド (DGW) | 1,200 | 330,000 | 386,922 | +56,922 |

ペトロベトナム肥料 (DPM) | 1,600 | 420,800 | 376,672円 | -44,128円 |

サオタ食品 (FMC) | 1,500 | 319,500 | 430,908 | +111,408円 |

SSI証券 (SSI) | 3,000 | 324,000 | 530,142 | +206,142円 |

TPバンク (TPB) | 3,479 | 333,984 | 388,778円 | +54,794円 |

かなり含み益が出てきました。ベトナム株はどっしりと長期投資で目先でかまえて、ゆっくりと資産を増やしていきたいですね。

ベトナム株の情報は本がおすすめ

ベトナム株は日本株や米国株と比べて情報が少ないことがデメリットの一つです。

どうやってベトナム株の情報を取集したらいいの?

ベトナム株の情報は本がおすすめですよ!

インターネットでも情報は少なからず取れますが体系的にまとめてあるのが本になります。

僕が実際にベトナム株の銘柄分析に役に立った本をご紹介したいと思います。

- ベトナム株のルール購入方法がかんたんに理解ができる

- 具体的なおすすめ銘柄を数多く紹介されている

- データが2010年で古め

入金額を増やしたい方は「投資ブログ」がおすすめ。

投資をしていると、「もっと入金力があればなぁ」と思う方は少なくないはず。当然僕もその一人でした。何か副業を始めたいと思いついたのが「ブログを書く」ことでした。副業で入金力を増やしたいと考えている方は投資ブログをおすすめします。

ブログを開始して1年間は500円しか稼げませんでしたが、コツコツと続けていたら月3万円収益を達成できました。今では投資ブログで月1万円コンスタントに収益が出ております。

- 低リスクで副業を始められる。

- 単価が1万円を超えるアフィリエイト報酬が多い。

- ブログ収益でさらに投資の入金力を増やせる。

- 自分の投資経験が人に役に立つ。

ブログは導入のハードルが他の副業より低いことが最大のメリット。サーバー代(月額652円~)で始められます。さらに投資系ジャンルのアフィリエイトは高単価。1件1万円を超える報酬案件も多いですよ~

自分の投資経験は初心者から上級者まで非常に役に立つと考えています。特に他の人の金融資産はみんなが知りたい情報なので読まれやすくなります。

だけどweb知識もないしブログ立ち上げるの難しそう…

こんな風に思う方もいるはず。

大丈夫です。

web知識ゼロの僕でも今では当たり前のようにブログが書けるようになったので安心してください。

下記記事を参考にしてもらえれば、ブログの開設方法を1からていねいに説明していますので記事を見ながらはじめてみてください。

最短10分で始められます。

ブログ収入でさらに入金力を増やしてFIREに近づけられたら嬉しいですね😊一緒に頑張りましょう!

コメント